Die Baufinanzierungszinsen haben sich bis vor kurzem noch deutlich nach oben bewegt, um in den vergangenen Tagen dann wieder merklich zurück zu gehen. Der Grund für dieses auf und ab ist, dass sich die Finanzmärkte in einem extremen Spannungsfeld zwischen hohen Inflationsraten und der Bankenkrise in den USA befinden. Die Folge ist, dass Investoren Bundeanleihen in großem Stil verkaufen und gleichzeitig wieder kaufen. Deshalb sind die Zinsen für Baufinanzierungen momentan sehr volatil und der zwischenzeitliche Zinsanstieg von 0,4 Prozentpunkten könnte innerhalb weniger Tage fast wieder ausgeglichen sein. Über die Zusammenhänge dieser Entwicklung und deren Folgen für die kommenden Wochen soll es in diesem Beitrag gehen.

Die Zinsen für Baufinanzierugen gehen erst aufwärts und dann gleich wieder abwärts

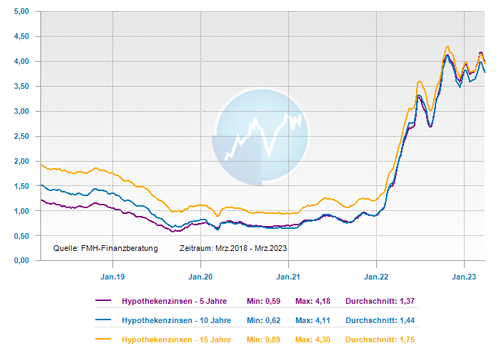

Die Zinsen für Baufinanzierungen sind bis Mitte März 2023 deutlich nach oben gegangen. So stieg der Zinssatz um ca. 0,4 Prozentpunkte innerhalb eines Monats an. Für Experten war eine Korrektur der Markterwartungen der Grund für dieses Szenarios. Denn die Investoren haben lange auf ein Abflauen der Inflation spekuliert und mussten nun ihre Annahme aber revidiert. So wurden Anleihen-Wertpapiere veräußert, woraufhin die Kurse nach unten gingen und die Renditen nach oben gingen. Diesem Szenario folgten auch die Baufinanzierungszinsen mit einem Anstieg und Abstieg.

Der Zusammenbruch der Silicon Valley Bank sowie die Schließung von zwei weiteren Kreditinstituten in den USA schüren aktuell die Angst vor einer Bankenkrise und sorgen für Turbulenzen an den Finanzmärkten. In der Folge gingen die US-Banken-Aktien auf Talfahrt und die fallenden Ölpreise hinterlassen an den Energiemärkten auch ihre Auswirkungen. Deshalb flüchteten die Kapitalanleger wieder in sicherere Alternativen und erhöhten ihre Anleihebestände. Bei diesem Marktzyklus verteuern sich die Anleihen und drücken auf die Renditen der Anleihen-Wertpapiere.

Für die Marktteilnehmer sind die Finanzmärkte noch hoch nervös, obwohl die Baufinanzierungszinsen zuletzt wieder zurückgegangen sind. Wenn sich die aktuelle Situation stabilisiert, können in den nächsten Wochen weitere Zinssenkungen von Finanzierungsinstituten erwartet werden. Damit könnte der zwischenzeitliche Anstieg der letzten Wochen bei den Baufinanzierungszinsen nahezu wieder ausgeglichen werden. Der aktuelle Top-Zins für ein 10-jähriges festgeschiebenes Darlehen liegt derzeit bei 3,7 Prozent.

Die Zentralbanken könnten auf die Bankenturbulenzen mit geeigneten Maßnahmen reagieren

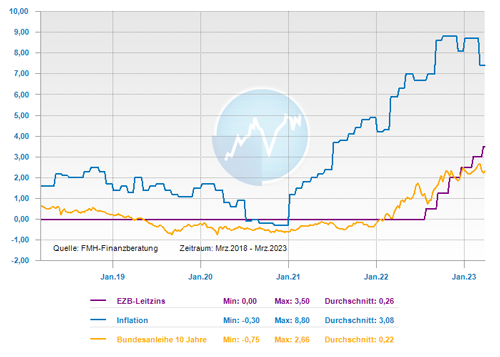

Derzeit ist es schwer einzuschätzen, ob und in welchem Ausmaß sich die Bankenturbulenzen in den USA auf den europäischen Bankensektor sowie das globale Finanzsystem auswirken. Zumindest sind aber die Zentralbanken alarmiert und wachsam. Die Marktteilnehmer haben schnell darüber spekuliert wurde, ob die US-amerikanische Federal Reserve System (Fed) ihre nächste Zinserhöhung aufgrund der Markt-Turbulenzen aussetzen wird. Allerdings hat die Fed, wie mehrheitlich erwartet wurde, ihren Leitzins am 22. März 2023 um 0,25 Prozentpunkte auf 4,75 bis 5,00 Prozent erhöht und damit ihre bisherige Strategie beibehalten.

Auch die Europäische Zentralbank (EZB) hat in ihrer Sitzung am 16. März 2023 mitgeteilt, die aktuellen Marktspannungen genau zu beobachten und ist bereit, so zu reagieren, wie dies erforderlich ist, um die Preis- und Finanzstabilität im Euroraum zu wahren. Für die EZB ist der Bankensektor des Euroraums derzeit widerstandsfähig: „Kapital- und Liquiditätspositionen sind solide“. Die Europäische Zentralbank (EZB) hat den Leitzins um die angekündigten 0,5 Prozentpunkte angehoben und die anderen geldpolitischen Maßnahmen ebenfalls wie bisher geplant weiter verfolgt. Dennoch bleiben die Finanzmärkte extrem unruhig und die Experten rechnen in den nächsten Wochen mit einer hohen Volatilität und deutlichen Ausschlägen bei den Baufinanzierungszinsen.

Mittelfristig Zinsanstieg auf über 4 Prozent möglich

Für die EZB ist die derzeitige Situation nicht einfach. Sie muss sich auf einem extrem schmalen Grat zwischen Marktberuhigung und Inflationsbekämpfung bewegen. Und diese ist akuter denn je: Die Kerninflation ist zum dritten Mal in Folge auf aktuell 5,6 Prozent gestiegen. Bei der Kerninflation wird die Preissteigerung um Nahrungsmittel und Energie bereinigt und gilt daher als guter Indikator für die mittelfristige Entwicklung. Dennoch gehen die Finanzmärkte aktuell davon aus, dass die Inflation auf absehbare Zeit in Richtung 2-Prozent-Ziel absinken wird.

Hiervon hängt auch die weitere Entwicklung der Baufinanzierungszinsen ab: Wenn das Inflationsziel von 2 Prozent im Jahr 2025 realistisch bleibt, wird man bei den Baufinanzierungszinsen eine hohe Volatilität sehen, aber keine extremen und nachhaltigen Anstiege. Sprechen die Inflationsdaten in den nächsten Monaten dagegen, erwarten die Experten spürbare Zinsausschläge nach oben. Dann sind Zinssätze für 10-jährig festgeschriebene Darlehen von deutlich über 4 Prozent möglich, so die Meinung der Fachleute.

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können. Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung:

kurzfristig: leicht steigend

mittelfristig: schwankend seitwärts

langfristig: schwankend seitwärts

Zinskommentar März 2023 als ePaper lesen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Wer zahlt wenn unbeaufsichtigte Haushaltsgeräte Schäden anrichten

Wohngebäude – Jetzt vor Starkregen und Hochwasser schützen

Vermögenswirksame Leistungen – Durch Anhebung der Verdienstgrenze beim Bausparen stehen höhere Förderzulagen zur Verfügung